巨灾保险制度进一步完善(财经眼)

发布时间:2024-11-24 13:23:32 来源: sp20241124

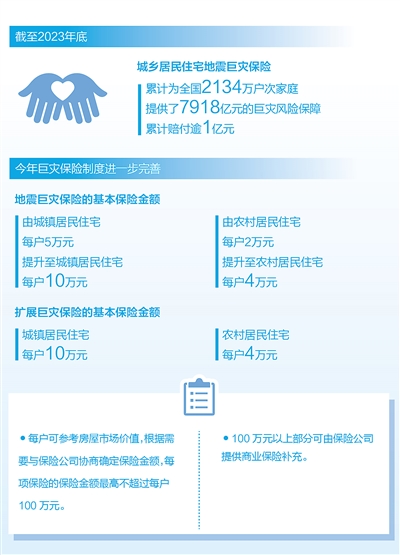

数据来源:国家金融监督管理总局

“十四五”规划纲要提出,发展巨灾保险。为更好满足人民群众巨灾保障需求,近日,国家金融监督管理总局等部门印发《关于扩大城乡居民住宅巨灾保险保障范围 进一步完善巨灾保险制度的通知》(以下简称《通知》)。巨灾保险将怎样更好保障人民群众?进一步推动巨灾保险高质量发展如何发力?记者进行了采访。

增保障——

保险责任增加台风、洪水、暴雨、泥石流、滑坡等

巨灾保险是指通过保险的制度性安排,将因发生地震、台风、洪水等自然灾害造成的财产损失、人员伤亡风险,以保险形式进行风险分散和经济补偿,对提高防灾、减灾、抗灾、救灾能力具有积极作用。党的十八大以来,我国巨灾保险制度加快完善。2015年4月,在政策指导下,40多家保险公司组建了中国城乡居民住宅地震巨灾保险共同体。2016年5月,《建立城乡居民住宅地震巨灾保险制度实施方案》发布,地震巨灾保险制度建立。

专家表示,我国幅员辽阔,地形、水文、气候等自然条件复杂多样,灾害种类多,发生频率高,一步到位建立涵盖多灾因的巨灾保险制度难度较大。从国际上成熟巨灾保险市场经验看,地震巨灾保险是各国巨灾保险制度的重要模式,结合我国地震灾害实际情况,先行建立城乡居民住宅地震巨灾保险制度,以住宅这一城乡居民最重要的财产为保障对象,是务实、有益的制度探索。

“我国地震巨灾保险制度建立以来,在应对重大地震损失、保障人民群众生命财产安全方面发挥了重要作用。”金融监管总局相关部门负责人介绍,截至2023年底,城乡居民住宅地震巨灾保险累计为全国2134万户次家庭提供了7918亿元的巨灾风险保障,累计赔付逾1亿元。

近年来,各地巨灾险创新发展步伐持续加快。浙江省宁波市多灾因巨灾保险试点多年,同时创新推出普通国省道营运期巨灾风险保险等,保障范围不断延伸;广东省应用指数保险的形式,当降雨强度和台风风速达到预设阈值时,保险公司不需查勘定损即可赔付,支持灾害救助和重建,2018年至2023年,广东省巨灾保险项目累计支付赔款约30亿元。

“目前已有15个省份74个地市开展了不同形式的综合性巨灾保险试点,保障的灾因除地震之外,还扩展到台风、洪水、泥石流等,部分地方巨灾险也为人身伤亡提供责任保障。”金融监管总局相关司局负责人介绍,从各地巨灾保险试点情况看,把巨灾保险保障逐步由单一灾因向多灾因扩展,能够发挥保险在灾害处置过程中的积极作用。建立更综合、全面、有效的巨灾保险制度,越发成为国家、社会和人民的迫切愿望。

对此,《通知》着力更好满足人民群众巨灾保障需求,将中国城乡居民住宅地震巨灾保险共同体升级为中国城乡居民住宅巨灾保险共同体,并对城乡居民住宅巨灾保险责任进行扩展,以城乡居民住宅及室内附属设施为保障对象,保险责任在现有的破坏性地震的基础上,扩展增加台风、洪水、暴雨、泥石流、滑坡等常见自然灾害。

此外,巨灾保险基本保险金额翻倍,由城镇居民住宅每户5万元、农村居民住宅每户2万元,提升至城镇居民住宅每户10万元、农村居民住宅每户4万元。每户可参考房屋市场价值,根据需要与保险公司协商确定保险金额,最高不超过每户100万元,100万元以上部分可由保险公司提供商业保险补充。

“《通知》的发布有利于改善单一地震责任风险覆盖不全、保障不充分的情况,促进释放各地区多样化巨灾保障需求,提高巨灾保险保障覆盖率,推动巨灾保险高质量发展。”人保财险党委书记、总裁于泽说。

金融监管总局相关司局负责人说,将持续跟踪《通知》执行情况,按照政府推动、市场运作、保障民生的基本原则,鼓励保险公司提供保障更加全面的多灾因巨灾保险服务,逐步建立保基础保民生、高普惠广覆盖的中国特色巨灾保险制度。

优服务——

将“保险+科技+服务”融入灾害治理体系,积极做好防灾减损

业内人士表示,从实践看,巨灾保险不仅能够起到重大自然灾害后的经济补偿、支持恢复重建作用,还不断加大科技研发应用力度,积极助力做好灾情预警防范和风险减量服务,更好发挥防灾减损功能。去年,原银保监会发布有关通知,明确提出加快发展财险业风险减量服务,提高防灾减灾救灾能力。

“将‘保险+科技+服务’融入灾害治理体系。”金融监管总局重庆监管局有关负责人说,指导保险业积极融入灾害治理全流程,建设风险减量系统和巨灾风险平台,联动开展风险点位监测、预警演练和灾害救助等,目前已累计为沿江、低洼等区域的1.1万户企业提供风险隐患排查、协助避险转移服务,据测算,降低财产损失超7000万元。

据了解,广东省深圳市持续加大巨灾保险防灾防损费用投入,用于灾害研究、隐患排查、应急演练、宣传培训等,引导保险行业加大向灾害预防的资源倾斜力度,积极做好防灾减损。

“公司以科技赋能提升行业整体巨灾风险管理水平。借助高质量科研成果,先后研发了地震、台风、洪水系列巨灾模型,为高精度识别和准确评估巨灾风险奠定了扎实的基础。目前巨灾模型已逐步服务于政府、产业与保险业巨灾风险管理,在重大灾害的灾害预警、风险评估等方面发挥重要作用,为保险业深度融入社会巨灾风险管理体系提供重要抓手。”中再产险副总经理王忠曜说。

“进一步发挥保险公司的专业资源优势,将风险减量服务和专业力量纳入国家应急管理体系,在防灾减灾抗灾救灾中贡献更多价值。”于泽说。

依托科技赋能,巨灾保险服务半径不断延展。重庆市推动巨灾风险管理科技公司与部分区县探索“巨灾保险一件事”,共建基于大数据与大模型的风险评估研判平台,加强灾害全流程的融合管理,加强与区县联动,推进巨灾保险全市全覆盖,提供房屋损毁救助等服务。金融监管总局广东监管局相关负责人说,辖内开办农险防灾减损试点项目超百个,累计投入防灾减损资金3.54亿元,人力队伍超5万人次,实现降本增效12.02亿元,受益农户超200万户次。

此外,《通知》明确支持商业巨灾保险发展。中国城乡居民住宅巨灾保险共同体经成员大会同意,可以提供商业保险补充。据了解,多地金融管理部门指导保险公司发展商业巨灾保险,适度扩展传统财产险的巨灾责任,更充分地满足各地区人民群众差异化风险保障需求。

提质效——

完善巨灾保险体系,构建多层次保险风险分散体系

金融监管总局相关司局负责人表示,未来,加快巨灾保险高质量发展,让巨灾保险成果更好惠及广大人民群众,还要在完善巨灾保险体系、扩大试点范围、提升经营能力等方面持续发力。

“将推动构建涵盖基础层、扩展层、补充层的多层次巨灾保险保障体系。”金融监管总局相关司局负责人说,政策性巨灾保险为城乡住宅提供基础的巨灾保险保障;扩展层方面,开展地方综合巨灾保险试点,鼓励地方给予保费补贴、增强保障;补充层方面,通过商业化运作,鼓励保险机构开发保障个人财物和利益的险种,消费者根据需求自主投保。

今年初,全国首个全灾种、广覆盖、长周期综合性巨灾保险在河北落地。据介绍,该综合性巨灾保险实现所有自然灾害全覆盖,为灾害损失提供共计20亿元的风险保障,也实现全省群众保障全覆盖,体现巨灾保险普惠性;签订5年期保险合同,以长周期储备增强巨灾风险应对能力;创新建立高赔付回调保费的回溯机制,在保证财政资金使用效能的同时,确保巨灾保险试点可持续、可复制。

“这有利于充分利用保险金融工具的杠杆作用,为灾害事件应对提供更多更有力的资金支持,迅速调动商业保险公司的资金和准备金储备,减少政府财政波动和对社会民生的影响。”于泽说。

北京大学经济学院风险管理与保险学系主任郑伟认为,加快完善巨灾保险制度建设,还应加快建立健全巨灾保险相关法律法规,并探索建立鼓励社会公众参与的巨灾保险激励约束机制,进一步推动提升巨灾保险覆盖面。

专家表示,由于重大自然灾害往往造成较大损失,对巨灾保险承保机构而言,面临较高的风险定价、风险管理挑战,也面临较大的偿付能力压力。对此,一方面,金融领域应加强与应急、气象等部门的沟通协调,分析历史灾情数据,完善更加符合我国实际的巨灾风险模型和风险数据库等行业数字基础设施,提升风险管理能力;另一方面,要加快多种金融工具协同配合,例如通过发行巨灾债券,对灾害损失提供风险保障,筑牢“再保险+保险风险证券化”双支柱巨灾风险分散体系。

“将会同有关部门分两步推动保险证券化工作。短期内,支持保险公司开展保险风险证券化研究,根据自身风险管理需要在香港发行保险连接证券,积累发行经验,提升风险管理水平。中长期内,总结样板经验,深入开展调研,对保险连接证券发行的法律基础、监管政策进行国际比较研究,探索构建多层次保险风险分散体系。”金融监管总局相关司局负责人说。

《 人民日报 》( 2024年04月29日 18 版)

(责编:袁勃、赵欣悦)